Au cours des publications récentes, les émetteurs ont fait évoluer leurs prévisions financières pour intégrer les incertitudes liées aux différentes crises. Alors que l’inflation revient depuis quelques mois et que les banques centrales tentent d’endiguer la situation, quels seront les impacts de ces évolutions sur les tests de dépréciation ?

Après des incertitudes liées à la pandémie de Covid-19, un retour à la normal ?

Pour un grand nombre d’émetteurs la crise sanitaire aura impacté jusqu’à quatre publications financières et pour chacune de celles-ci ils auront dû s’interroger sur la méthode ou les hypothèses à retenir dans leur test de dépréciation. Et pourtant, cette crise s’est éteinte aussi rapidement qu’elle est survenue. Alors peut-on parler d’un retour à la normale ? au monde d’avant ? Rien n’est moins sûr. En effet, plus qu’elle ne s’est éteinte, la pandémie de Covid-19 s’est trouvée éclipsée par d’autres évènements tels que le conflit russo-ukrainien, l’envol des cours des matières ou du prix de l’énergie ou encore la montée en force, a minima sur le continent européen, des enjeux de durabilité. Dans ce contexte, difficile de considérer que les incertitudes ont été levées et que les prévisions sont désormais moins complexes à établir. A ce sujet, le Fonds Monétaire International a publié en avril dernier ses « Perspectives de l’économie mondiale » dans lesquelles il anticipe une croissance de l’ordre de 2,8% pour 2023 en recul par rapport à 2022 (3,4%). Ce repli attendu de la croissance mondiale ne sera certainement pas sans effet sur les prévisions financières des émetteurs et cela devra se refléter dans les flux servant de base aux tests de dépréciation.

Le maintien de l’inflation à moyen terme ?

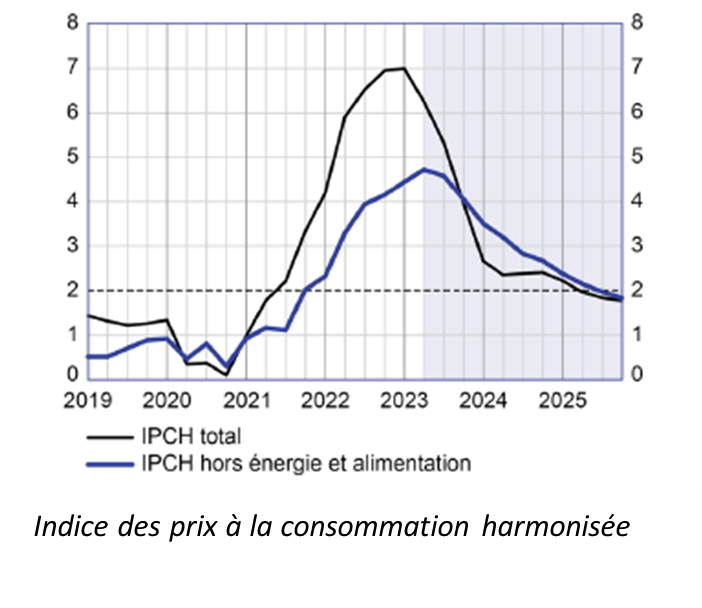

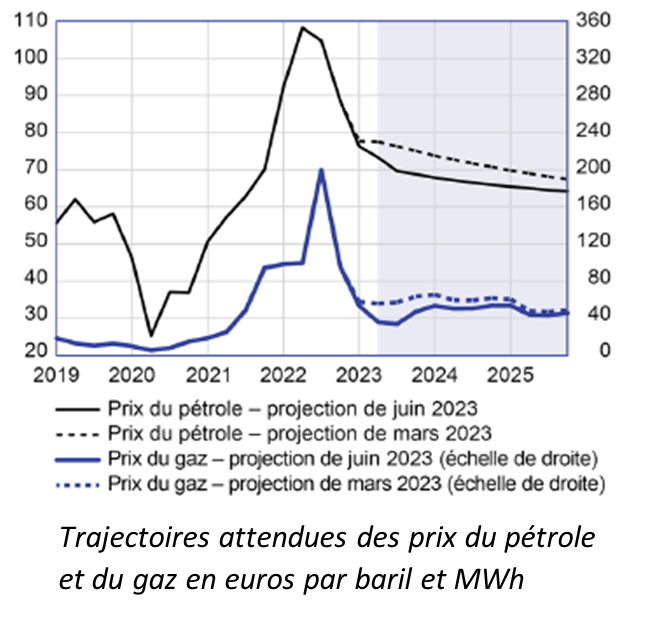

Au cours des derniers mois, les prix de l’énergie ou des matières premières ont été très volatiles et surtout orientés à la hausse. Fortement impactés par la succession de crises évoquées précédemment, ces évènements ont conduit à observer des niveaux d’inflation qui n’étaient plus observés depuis de nombreuses années. Dans la décennie passée, le dernier pic d’inflation s’élevait à moins de 3% tandis que les données prévisionnelles de la Banque de France pour 2023 tablent sur un niveau de plus de 5,5%. Cette même institution prévoit, dans ses « Projections macro-économiques – France 2023-2025 », qu’un retour à la cible d’inflation de 2% n’est pas envisageable avant la fin de l’année 2025 en l’absence de nouveau choc, c’est-à-dire compte tenu d’une période de près de 2 ans et demi sans nouvelle crise. Dans le même temps, les prévisions d’évolution des cours du pétrole et du gaz aboutissent à fin 2025 à des niveaux de prix certes en recul mais tout de même nettement supérieurs à ceux d’avant crise. Ces conditions économiques ne seront pas sans effet sur les performances à venir des entreprises et les effets de l’inflation devront nécessairement être retranscrits d’une manière ou d’une autre dans les prévisions des entreprises.

La fin des politiques monétaires accommodantes ?

Pour compléter de noircir le tableau, après des années de politiques monétaires accommodantes menées par les principales grandes banques centrales, ces dernières ont été contraintes de relever leurs taux directeurs et donc de renchérir par effet de ricochet le coût du financement pour l’ensemble des acteurs économiques. Toute chose égale par ailleurs, les projets d’investissement à venir sont donc désormais plus consommateurs de ressources tandis que les actifs historiques sont moins performants. Comme le représente le graph présenté ici, au cours des 15 dernières années, les 12 premières années ont vu les taux d’intérêt des obligations dites sans risque (ici représenter par le taux d’intérêt à 10 ans de l’Etat français, données Banque de France) baisser régulièrement. Malgré ce contexte de coût du financement relativement faible, des dépréciations d’actif significatives avaient été observées. A contrario, les primes de risque moyennes utilisées par les experts indépendants dans leurs évaluations, malgré des baisses récentes, sont restées à un niveau relativement stable depuis 2008, même en périodes de crise (sources : données ATH recueillies sur un panel de près de 500 opérations de marché). A ce stade, il n’y a pas d’orientation marquée à la baisse des taux d’actualisation.

Dans un contexte de sortie de crises dans lequel les incertitudes sont toujours très présentes, le maintien de l’inflation et la hausse du coût du financement risquent de conduire un grand nombre d’émetteurs à constater de nouvelles pertes de valeur à l’issue de leurs tests de dépréciation. Deux phénomènes pourront toutefois pondérer ce risque. Tout d’abord, compte tenu du niveau d’inflation élevé, le coût du financement reste, encore, relativement raisonnable, les taux d’intérêts réels peuvent en effet encore être négatifs. Ensuite, l’ajustement à la baisse des primes de marché se précise depuis plusieurs mois et pourrait limiter la hausse des taux d’actualisation. Comme pour les arrêtés comptables précédents, les tests de dépréciation resteront en 2023 un sujet d’attention majeur pour la préparation des comptes.